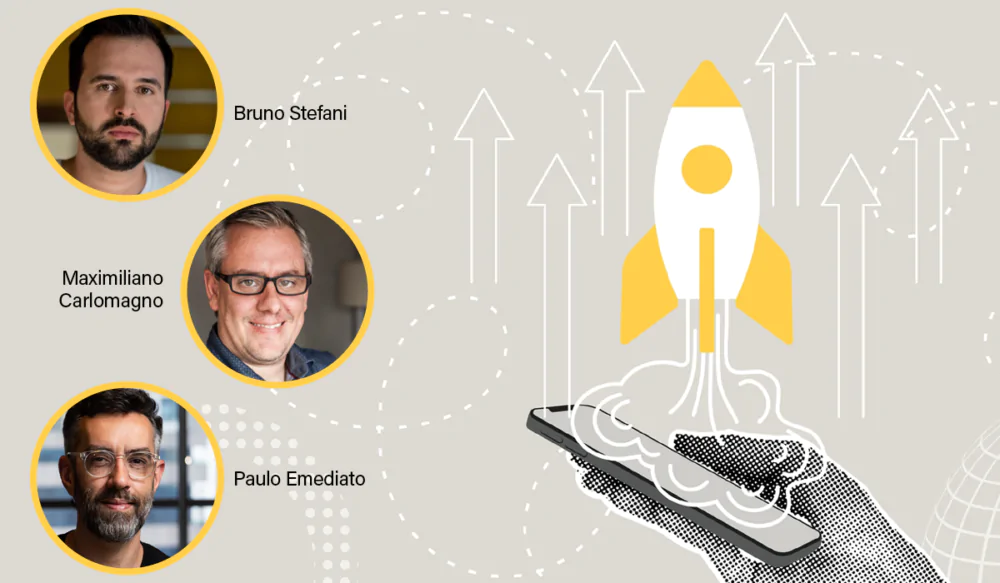

4 aspectos críticos do corporate venture capital como estratégia de inovação aberta

Alinhamento estratégico, definição de tese, modelo de atuação e clareza de governança são pontos de atenção no processo de investimento em startups

“O ecossistema brasileiro de startups está em franca expansão. Todos os principais indicadores mostram o fortalecimento do mercado de empreendedorismo nacional. Volume de startups, investimento de capital de risco e estruturação de novos hubs. Para quem gosta de dados, há uma série de sinais que indicam essa expansão.

Neste sentido, um sinal interessante merece atenção. O investimento de corporações em startups, também conhecido como corporate venture capital (CVC), que envolve o aporte de capital de uma empresa estabelecida numa startup em troca de uma participação minoritária.

Nesse modelo de investimento, a corporação entra com capital e outros ativos e recebe equity da startup e tem potenciais ganhos financeiros e estratégicos. Esse movimento adiciona um elo fundamental no ciclo empreendedor pois garante acesso não apenas a capital como também aos recursos únicos detidos por empresas estabelecidas.

Dexco, Raia Drogasil, BTG Pactual, SLC Agrícola, CSN e Gerdau são apenas algumas das empresas que têm dedicado parcela de seus esforços de inovação aberta para atuação como investidores de risco com objetivos de ganhos financeiros e estratégicos.

Esse movimento não é novo, desde 1960, empresas investem em startups como forma de reforçarem negócios existentes ou abrirem opções futuras de novos negócios. A revolução digital, contudo, ampliou a escala tanto da oferta de novas oportunidades de investimento quanto da demanda por essas soluções por parte de potenciais investidores.

Essa tendência não está circunscrita ao setor de tecnologia. Empresas de setores tradicionais, de baixa intensidade tecnológica, têm feito movimentos desse tipo, receosas da disrupção ou ambiciosas pelas novas possibilidades. Em função do incremento do interesse por essa estratégia de inovação, faz sentido compartilhar quatro aspectos críticos para quem pretende fazer CVC com alguma chance de sucesso.

1.Alinhamento com a estratégia de negócios

O primeiro passo é entender o momento de seu setor de atuação e a estratégia da própria empresa. Esse é um exercício que deve ser feito junto com o conselho e demais agentes de controle e governança. O mapeamento das prioridades estratégicas irá direcionar uma eventual aplicação de recursos para CVC. A identificação da condição legal e estatutária para esse tipo de investimento é, também, um ponto de atenção. Não são raros os casos em que a gestão não tem autonomia para tal movimento.

Um ponto importante do alinhamento do CVC com a estratégia de negócios envolve o foco dos investimentos e os resultados esperados com os mesmos. O resultado esperado tende a variar entre ganhos financeiros e estratégicos e o foco entre exploit (negócios em que a empresa já atua) e explore (novas oportunidades para a empresa).

Essa não é uma jornada de curto prazo e, por isso, não é algo que se define no nível da gestão. É um tema estratégico e de longo prazo. O período de retorno de fundos de investimento de capital de risco tende a ser de sete a dez anos. Por isso, é decisivo estabelecer o resultado esperado da atuação como corporate venture capitalist.

Os ganhos financeiros ocorrem quando a empresa (ou o fundo que ela criou) consegue vender suas participações acionárias nas startups por avaliação significativamente maior do que a avaliação de entrada. Os ganhos estratégicos envolvem o convívio com a cultura empreendedora, acesso a novas tecnologias, entrada em novos mercados, aprendizados e insights produto dessas relações bem como a geração de um potencial pipeline de alvos para fusões e aquisições.

2.Definição de tese de investimento

A tese de investimentos é o direcionamento da empresa sobre o racional, áreas de interesse alvo, tamanho do cheque, grau de maturidade das startups priorizadas e modelo de investimento. A tese tem como objetivo auxiliar a filtrar as oportunidades mais aderentes para a empresa, e serve tanto para alinhar a empresa internamente e quanto para o ecossistema externamente em relação às oportunidades que fazem sentido.

De forma geral, a tese aborda os resultados esperados, foco, valor de investimento médio por deal, quais são os temas de interesse, práticas de governança e ativos que a empresa aporta além do capital investimento. Por exemplo, uma empresa de tecnologia pode ter uma tese com objetivo de ganhos estratégicos para explorar novas oportunidades, entrando em novos mercados, por meio da ampliação do portfólio de soluções a seus clientes.

Para tanto, pretende atuar com um fundo separado da empresa-mãe de R$ 50 milhões, para fazer 15 investimentos seed, de R$ 1 a 2 milhões, focado em oportunidades de SaaS para B2B, com interesse de alocar executivos como board observers, reservando 50% do fundo para follow on e ofertando a conexão das soluções investidas em sua plataforma comercial de soluções B2B.

Ter clareza de onde atuar e como competir em CVC ajuda a empresa a navegar num cenário inerentemente incerto e bastante competitivo. O CVC concorre com outros CVC’s e também com VC’s e outras formas de levantamento de capital e acesso a recursos. A suposta vantagem de “estaremos abertos a toda e qualquer boa oportunidade” acaba, na prática, sendo uma ilusão por dissipar a potencial vantagem competitiva de um investidor estratégico corporativo.

3.Seleção de modelos de investimento

O investimento em startups por parte de corporações pode ser feito de forma direta ou indireta. Nos investimentos diretos, a empresa aporta capital (geralmente por mútuo conversível ou entrando na sociedade, quando se trata de uma SA) seja por meio do balanço da própria empresa ou estruturando um fundo proprietário especialmente dedicado ao tema com uma gestora especializada.

A SLC Agrícola, por exemplo, investiu direto na Aegro, startup de software para gestão de fazendas. A corporação pode optar por liderar os investimentos e determinar seus próprios termos ou adotar uma postura de acompanhar rounds fazendo investimento de forma colaborativa com outros investidores.

Por sua vez, nos investimentos indiretos as empresas aportam em fundos de investimento de capital de risco que, por sua vez, fazem todo o processo de seleção, análise, investimento e gestão. Há fundos com diferentes teses, desde fundos setorialmente nichados como o SP Ventures no Agro, até fundos multicorporativos onde os cotistas são grandes empresas que influenciam na decisão de investimento e participam do acompanhamento, como é o caso da MSW Capital, que tem entre seus cotistas grandes empresas como Banco do Brasil Seguros, Algar, Bayer, BancoBV e Microsoft.

Investir direta ou indiretamente não são escolhas excludentes podendo complementar uma estratégia de inovação onde o relacionamento com os fundos gera oportunidades para aportes diretos e muito aprendizado.

4.Tenha clareza sobre a governança adequada

Investir capital de risco para obter participação minoritária em startups não é a mesma coisa do que fazer aquisição de startup. O investimento não garante direito de gerenciar a startup. Por isso, é preciso ter muito cuidado ao adotar a abordagem de M&A, uma vez que as regras são diferentes.

Investimento em startups é um negócio de baixa taxa de sucesso e prazo longo de retorno. O papel do investidor minoritário estratégico (CVCs) é dar força ao empreendedor e apoiar o desenvolvimento da startup. A liderança do negócio é feita pelos fundadores da startup. A corporação investidora pode estar presente no conselho ou mesmo atuar como mentor.

Os ativos da corporação como canal de distribuição, marca, conhecimentos e operação são diferenciais complementares ao aporte de capital que podem potencializar a startup e, em função disso, tem que estar acionáveis. É importante ter atenção com o excesso de direitos buscados pela empresa estabelecida que pretensamente protejam o investimento, mas que na realidade censuram o crescimento da startup.

Além disso, é necessário ressaltar que a parte mais desafiadora do processo não é fazer o deal mas capturar valor dele. Se a startup não cresce a chance de ter retorno financeiro do investimento ou mesmo de obtenção de ganhos estratégicos acabada sendo reduzido.

Outra escolha de governança importante envolve o grau de separação do CVC em relação à empresa-mãe. O CVC não é um veículo a serviço de uma unidade de negócios, mas pode auxiliar unidades de negócio. No mais, as unidades de negócio podem alavancar a contribuição do CVC com a startup ao colocarem seus recursos a disposição. No entanto, o CVC requer agilidade, flexibilidade e práticas de gestão e recompensa adequadas as suas especificidades. Estabelecer essa relação simbiótica entre a estrutura de CVC e a empresa-mãe é fundamental.

Compreender a natureza da jogada

O investimento de empresas estabelecidas em startups é uma das estratégias de inovação aberta disponíveis para reforçar o negócio existente e, principalmente, para explorar novas fronteiras. O jogo é de longo prazo e baixa taxa de acerto. Os ganhos podem ser divididos em financeiros e estratégicos.

Alinhar a conexão do CVC com a estratégia corporativa, definir com clareza a tese de investimentos, o modelo de aporte e a governança mais adequada são aspectos que irão potencializar as chances de sucesso desse tipo de iniciativa.

Gostou do artigo do Maximiliano Carlomagno? Saiba mais sobre inovação aberta assinando gratuitamente nossas newsletters e ouvindo nossos podcasts na sua plataforma de streaming favorita.“”

Leia também

Como se proteger em alianças que desandam

Como o design thinking híbrido encurta distâncias

Inovadores outsiders: o que aprender com eles

O Brasil segue na contramão – e o problema é de gestão

O futuro da saúde está em tirar os hospitais do centro do atendimento

A utilidade do conhecimento inútil, inclusive no Brasil

Entre o bem, o mal e a ilusão do saber empacotado

O futuro vem do futuro #2: “Em transformação: a liderança no gerúndio”, com Daniel Martin Ely