Sete impactos dos novos relatórios de sustentabilidade para os negócios

Na esteira das regulações internacionais, a CVM publicou uma resolução que trata da elaboração e divulgação do relatório de informações financeiras relacionadas à sustentabilidade. Por enquanto, é algo voluntário. Saiba como se preparar

Muita coisa está mudando no que diz respeito às prestações de contas das empresas. Desde o ano passado, os relatórios, especialmente os ligados à sustentabilidade, estão passando por uma série de transformações.

O International Sustainability Standards Board (ISSB) emitiu, em meados de 2023, suas primeiras normas globais para o assunto. Pouco depois, vieram as European Sustainability Reporting Standards (ESRS), que se tornaram obrigatórias para todas as grandes empresas europeias a partir deste ano.

Em breve, não só elas. Empresas internacionais que operam na Europa também precisarão se adequar.

Aqui no Brasil, a Comissão de Valores Mobiliários (CVM) publicou, logo depois, em outubro, a Resolução 193, que trata da elaboração e da divulgação do relatório de informações financeiras relacionadas à sustentabilidade, com base no padrão internacional.

Por enquanto, é algo voluntário. Companhias abertas, fundos de investimento e companhias securitizadoras podem elaborar e divulgar suas informações financeiras relacionadas a assuntos de sustentabilidade seguindo os moldes do ISSB.

> Veja mais sobre as mudanças nos relatórios neste artigo.

Tudo isso não representa algo pequeno. A forma de elaborar e apresentar relatórios do tipo não mudava assim desde a Grande Depressão, nos Estados Unidos pós-crash da Bolsa, em 1929.

A seguir, listamos sete impactos que essas novas normas devem trazer para os negócios. Veja como se preparar:

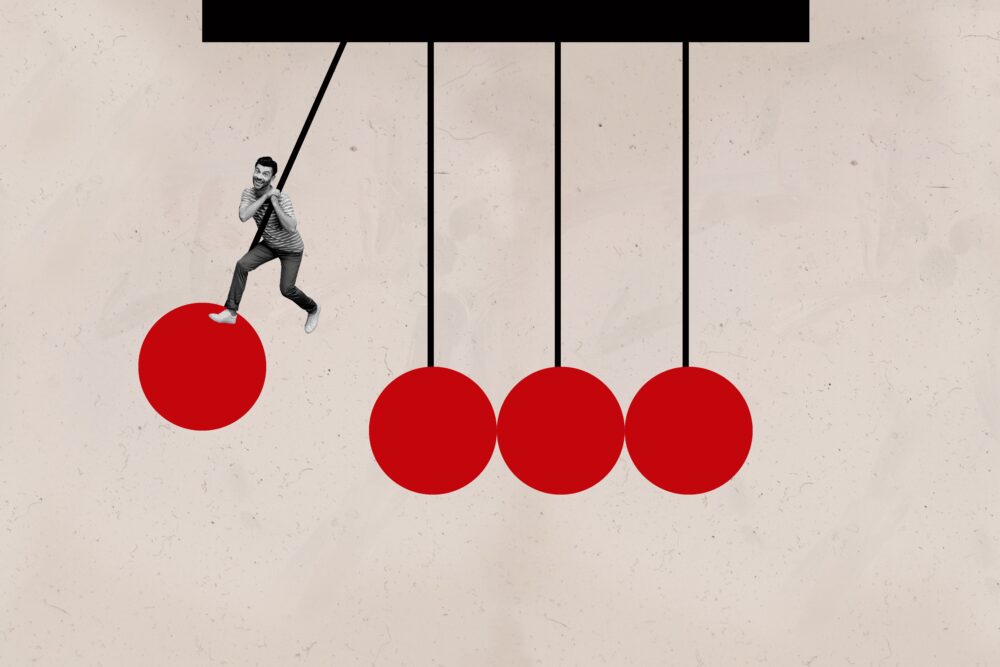

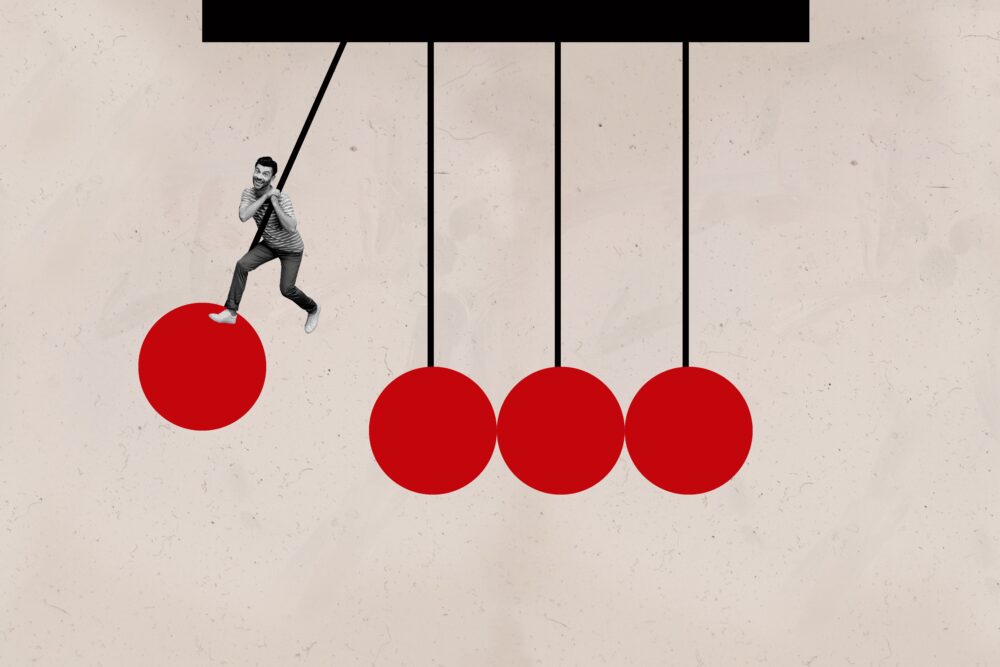

1 – Nova lógica de alocação e atração de capital para investimentos

Em um mundo em que as escolhas para alocação de capital estão se reestruturando em decorrência do contexto geopolítico, as novas regulamentações ESG na União Europeia, nos EUA e no Brasil deverão impor mais um novo desafio às empresas. Agora, essas regulamentações são um critério determinante para alocação de capital e acesso a mercados, principalmente em inversões que buscam ganhos em prazos mais longos e com investimentos mais estruturados no tempo.

O mercado de capitais é uma alternativa importante de acesso a crédito fora do sistema de captação convencional bancário, que é diretamente atrelado às políticas monetárias dos bancos centrais. Tais políticas, aliás, estão com taxas referenciais de juros em níveis mais altos do que os observados no pré-pandemia.

2 – Aumento dos custos no curto prazo e estabilização no médio-longo prazo via tecnologia

As novas exigências podem implicar um aumento dos custos tanto para gestão de riscos e indicadores quanto para auditorias. Isso porque será preciso contratar profissionais dedicados exclusivamente a essas funções, implementar softwares que deverão proporcionar a escalabilidade necessária, estruturar as métricas e metas para a redução dos custos no médio-longo prazo e orquestrar a gestão de controles, processos e práticas para reduzir riscos e otimizar oportunidades.

3 – Acesso a mercados

A incapacidade de acompanhamento e divulgação de indicadores ESG financeiros e não-financeiros pode causar uma não-conformidade com futuras novas regulamentações nacionais, que visem, por exemplo, à redução das emissões de carbono, entre outros compromissos em âmbito internacional. Da mesma forma, o risco de perda de acesso a mercados poderá impactar o faturamento e o market share para setores mais expostos a tais regulamentações emergentes.

Uma outra consequência: limitar-se a divulgar informações não será mais suficiente. O objetivo é, de fato, melhorar os indicadores ESG.

4 – Fornecedores elegíveis dentro da cadeia de valor

A SEC (a comissão de valores mobiliários dos Estados Unidos) deixou de fora a obrigatoriedade de inventariar as emissões de escopo 3, aquelas que derivam de toda a cadeia de valor da empresa, como, por exemplo, as geradas na distribuição de produtos ou serviços.

Já a diretiva da União Europeia e a brasileira, por meio da CVM 193, exigem que essas emissões indiretas sejam compiladas e divulgadas. Isso irá impor desafios a pequenas e médias empresas fornecedoras das grandes organizações, que são objeto da obrigatoriedade. Será um desafio equilibrar critérios de qualidade de produto, preços (custos), logística e responsabilidade climática.

5 – Mudança cultural

Um novo estado de autoconsciência e percepção de totalidade serão necessários para que as empresas brasileiras consigam se manter em pé de igualdade competitiva, reputacional e estratégica.

6 – Social em pé de igualdade com ambiental

A diretiva europeia exige uma abordagem de dupla materialidade, em que a materialidade sustentável tem que ser relatada, com o mesmo rigor, junto com a materialidade financeira. As normas europeias também demandam a observância de divulgação de informações de sustentabilidade como um todo, e não somente relacionadas a riscos climáticos. Isso poderá estimular um movimento de maior atenção para a dimensão social do ESG, como direitos humanos, trabalhistas, diversidade e inclusão.

7 – Aumento da necessidade de inovação tecnológica nos processos produtivos

O constante acompanhamento de indicadores de forma padronizada e comparada entre as empresas ao redor do mundo irá impor a capacidade de inovar e investir em tecnologias verdes. Será vital.

Os impactos em cada categoria de risco

Operacional – Poderá estar relacionado com a complexidade da cadeia de fornecedores. Será preciso ter investimento em tecnologias verde

Econômico e financeiro – Aumentos dos custos no curto-prazo e critérios desafiadores para acesso a capital. Além disso, a competitividade em mercados com regulamentação comercial internacional vinculada a indicadores ambientais e sociais também vai aumentar

Reputacional – Integridade dos dados, auditoria independente e posicionamento de liderança

Tecnológico – Softwares de gestão de riscos corporativos e climáticos e softwares de gestão ESG e de sustentabilidade

Conformidade – Exigência de cumprimento de múltiplas legislações em diferentes escalas (local, nacional e internacional) como componente da due dilligence. A exigência também pode servir para certificação ou compromissos de adesão voluntária, como a iniciativa do pacto global da ONU

Estratégico – É imprescindível se apropriar conceitualmente dos riscos físicos e de transição, com foco em compreender os cenários, a materialidade interdependente da cadeia de valor e as relações de dependência e ativos

A Resolução 193 é só o começo

Como prova de que esses impactos são altamente prováveis, os órgãos reguladores brasileiros já se adiantaram e iniciaram o processo de internalização dessas normativas. As regulamentações emergentes relacionadas à sustentabilidade e clima vem sendo cada vez mais usadas como estratégia nacional de desenvolvimento.

O mercado regulador de carbono, a revisão da Política Nacional de Mudanças Climáticas e o plano de transição ecológica, por exemplo, são exemplos dessas tendências. Além disso, estão no núcleo do projeto mais amplo de reindustrialização do Brasil.

Leia também

DEI, integrado na estratégia, melhora o desempenho financeiro, diz pesquisa

É o clima, estúpido!

As 30 tendências de negócios que guiarão a sociedade até 2035

Liderar o futuro do agronegócio exige alinhamento entre inovação, sustentabilidade e colaboração

Os desafios geracionais para uma gestão com mais ESG, mais propósito e mais consciência

O insustentável peso de 2025 – e as razões para um certo otimismo ambiental, com Carlos de Mathias Martins

O Sul global não existe no tema “mudanças climáticas”

Customer 360º e gestão data-driven para instituições financeiras